Клиент МФО может выбрать удобный для себя способ получения займа. Среди частных лиц востребованным способом является перевод займа на электронный кошелек. В этом случае заявителю переводятся не электронные деньги, а российские рубли на электронные кошельки, открытые в разных платежных системах. МФО сотрудничают не со всеми платежными системами, а только с Киви, Яндекс,Деньги и Вебмани.

Что такое электронный кошелек?

Электронный кошелек – это счет для хранения денежных средств, открытый в интернете. Его основная функция – вывод средств с определенного портала, вторая – оплата онлайн покупок и услуг. Важной особенностью ЭК является невозможность проведения операций по снятию наличных средств. Чтобы снять наличку с кошелька, необходимо сначала перевести деньги на банковскую карту.

Для создания личного электронного кошелька необходимо пройти бесплатную регистрацию в одной из платежных систем. Новый ЭК получает уникальный номер и привязывается к мобильному телефону владельца. При желании к кошельку подключается и банковская карта.

Преимущества электронного кошелька

Электронные кошельки пользуются большой популярностью среди пользователей всемирной сети, многие считают их отличной альтернативой банковским картам.

Достоинства нового средства для расчетов состоят в следующем:

- доступ к кошельку открыт из любой точки мира;

- отсутствие комиссии за создание и содержание кошелька;

- управление через интернет;

- мгновенное зачисление денег при вводе и выводе;

- рассчитываться за товары и услуги контрагентам из разных стран можно из одного кошелька;

- защита конфиденциальной информации;

- безопасность при работе в платежной системе.

Чтобы провести расчеты, используя ЭК, владельцу не нужно вводить свои персональные данные. Достаточно ввести номер кошелька и подтвердить операцию специальным кодом, полученным от мобильного оператора.

Отличия онлайн-кошелька и банковской карты:

- Простое оформление. Для получения банковской карты человеку нужно посетить офис банка, написать заявление и заключить договор на обслуживание. Пластиковая карта изготавливается в течение 2-3 недель. Кошелек создается дома в любое время суток, денежные операции проводить можно по завершении процесса регистрации.

- Безопасность. Банковская карта является собственностью выпустившего ее банка, все оплаты и переводы по ней фиксируются и проверяются. В случае незаконного похищения средств с карты, их можно восстановить. Это невозможно сделать со средствами, хранящимися на ЭК. Если кошелек взломан, о деньгах можно забыть.

- Период действия. Карта действует 1-5 лет, кошелек не имеет ограничений по периоду действия.

- Стоимость обслуживания. Оплата за выпуск и обслуживание банковской карты зависит от ее целевого назначения и функциональных возможностей. Стоимость обслуживания бывает бесплатной, а может составлять несколько сотен или тысяч рублей. Регистрация и содержание электронного кошелька бесплатные.

- Комиссия. При работе с электронным платежным средством комиссия удерживается за все операции. Платежи по картам для клиентов банка-эмитента проводятся бесплатно.

Виды электронных кошельков

На сегодняшний день микрофинансовые организации оформляют онлайн-займы на кошельки Яндекс.Деньги, Вебмани и Киви. Получить средства на кошельки других платежных систем достаточно трудно.

Рассмотрим популярные виды кошельков:

- Яндекс-Деньги. Имея аккаунт почтового ящика на Яндекс, создать кошелек будет совсем несложно. Свою популярность он заслужил благодаря существующей системе скидок и кешбэка. С его помощью можно рассчитываться в магазинах, ресторанах и кинотеатрах. Для этого нужно заказать специальную пластиковую карту.

- Киви. Платежная система Киви имеет самую большую сеть платежных терминалов в России. Именно поэтому МФО и Киви связаны сотрудничеством. Если клиент вовремя погашает микрозаймы, переводимые на Киви, он может рассчитывать в будущем на увеличение суммы кредита и снижение процентной ставки.

- Вебмани. Имеет более сложную систему регистрации, однако денежные средства можно хранить в валюте удобной для пользователя. Личность владельца подтверждается скан-копией паспорта.

Преимущества займа на электронный кошелек

Данная услуга имеет множество преимуществ:

- Перевод заемных средств на онлайн-кошелек клиента — это прекрасная возможность взять в долг безработным или людям, работающим без официального оформления.

- Получить услугу можно, не собирая большой пакет документов. Достаточно будет предъявить паспорт,

- Электронный кошелек — удобное платежное средство для населения, проживающего в небольших городках, поселках, деревнях. В отдаленных районах редко открываются офисы банков или стационарные центры микрокредитования.

- Можно оформляется быстрый кредит круглосуточно, даже в праздничный или выходной день.

- Высокий процент одобрения. Желание клиента оформить займ на свой кошелек подчеркивает его статусность. Человек, не знакомый с современными технологиями, не будет обращаться с подобной просьбой. Менеджер микрофинансовой компании, занимающийся оформлением дистанционных заявок, не видит заявителей. Наличие такого кошелька подчеркивает то, что заемщик является активным пользователем интернета.

- Денежные средства, выводимые на электронные кошельки, редко используются для приобретения еды или спиртного. Чаще ими оплачиваются запланированные покупки в интернете. Осознанные действия человека повышают в разы шансы возврата долгового обязательства.

Недостатки перевода займа на онлайн-кошелек:

- Платежной системой, в которой зарегистрирован кошелек, взимается плата за транзакции. К примеру, система Вебмани взимает 0,8% за любой перевод средств. Киви берет себе 2,5% от суммы, которая проплачивается за покупки в международных маркетплейсах. Яндекс,Деньги удерживает 2% за совершение коммунальных платежей.

- При взломе онлайн-кошелька денежные средства, хранящиеся на нем, будут навсегда утеряны.

- Высокие риски утечки персональной информации в сеть.

- Отсутствие четкого механизма регулирования электронного денежного оборота.

Самым большим недостатком получения займа на кошелек является процентная ставка. Многие МФО относят услугу к категории высоко рисковых и устанавливают по ней повышенную процентную ставку до 2% в день.

Важно! Специалисты рекомендуют оформлять заем с перечислением на электронный кошелек на небольшую сумму со сроком погашения через две недели. Это позволит избежать заемщику просрочек и большой переплаты по процентам.

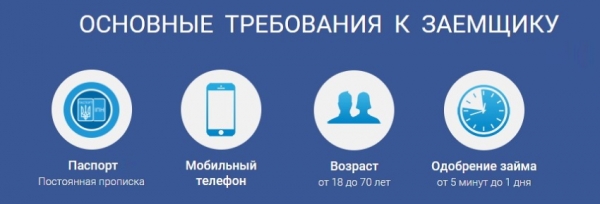

Требования к заемщику

Перечисление займа на электронный кошелек не является отдельной услугой, предоставляемой МФО. Поэтому к заемщику выдвигаются обычные требования:

- возраст от 18 до 75 лет;

- гражданство Российской Федерации;

- наличие мобильного телефона, номер у которого зарегистрирован на имя заемщика;

- стабильный доход, не требующий подтверждения официальными документами;

- действующий общегражданский паспорт.

Как оформить займ?

Если обращение в МФО – единственный выход поправки своего материального положения, заемщику следует поискать надежного кредитора. В интернете есть множество сайтов с информацией о лучших микрокредитных компаниях страны, которые переводят займы на ЭК. Сведения следует внимательно изучить и выбрать приемлемую для себя МФО.

При первом обращении в компанию на официальном сайте нужно создать личный кабинет и заполнить анкету-заявку, указав в ней персональную информацию:

- ФИО;

- дата и место рождения;

- номер мобильного телефона и адрес электронной почты (при наличии);

- реквизиты паспорта;

- социальный статус;

- сведения о доходах;

- семейное положение и наличие несовершеннолетних детей;

- желаемый способ получения заемных средств (указать номер кошелька).

Важно! Заемщику нужно дать свое согласие на обработку персональных данных, подписав дистанционно соглашение.

По просьбе оператора нужно будет выслать скан-копию или фото отдельных страниц паспорта. После отправки заявки следует дождаться решения кредитора по одобрению. При успешном рассмотрении анкеты деньги будут переведены в течение 5-10 минут.

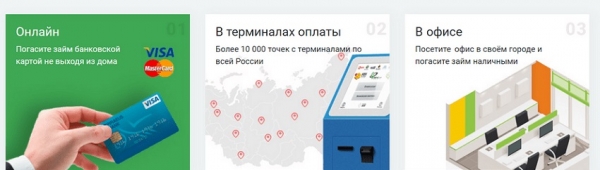

Как погасить займ?

Погашать займ необязательно электронными деньгами. Использовать для этой цели можно все существующие способы:

- оплата наличными в кассе компании или через платежные терминалы;

- перевод средств с пластиковой карты;

- банковский перевод;

- через платежные системы денежных переводов Золотая Корона, Контакт или Юнистрим;

- оплата через личный кабинет на сайте компании.

При выборе способа оплаты нужно учитывать время, через которое средства поступят на расчетный счет кредитора. Если же принято решение погашать долг через онлайн, лучше уточнить у оператора возможность погашения займа через выбранную платежную систему.

Получение заемных средств на электронный кошелек — это услуга, пользующая популярностью среди молодежи. Решение о займе не должно приниматься под влиянием сиюминутного желания купить понравившеюся вещь при просмотре сайтов в интернете. Оформляя кредит, следует помнить, что за него нужно платить. Необдуманные шаги, финансовая неграмотность и отсутствие платежной дисциплины могут привести к таким неприятным последствиям, как увеличение суммы долга и передача личного дела должника коллекторской службе.

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день