Сегодня популярной услугой банков является выдача кредитов на любой срок. Физически и юридические лица имеют возможность оформить займ как на короткий, так и на более длительный период. Многие банки предоставляют займы на выгодных условиях с минимальной процентной ставкой. Важно знать, что представляют собой долгосрочные кредиты и краткосрочные займы, а также как правильно их оформить.

Что такое краткосрочные кредиты?

Денежные средства, выдаваемые клиентам на период до 1 года, называются краткосрочными займами. Клиент может получить деньги, предоставив в банк минимальный пакет документов. Ответ на такую заявку приходит за короткий период времени.

Этот вид кредитования считается самым востребованным. Всё потому, что сам размер кредита относительно небольшой и получить его можно в день обращения. Дополнительным преимуществом является возможность досрочного погашения займа в любой момент, без взимания комиссионных плат. Получить денежные средства от банка могут только те клиенты, которые имеют положительную кредитную историю в сторонних кредитных организациях.

Размер процентной ставки по краткосрочным кредитам

Каждый человек вправе решить самостоятельно, какой кредит ему нужен. Дело в том, что процентная ставка по кредитам на короткие сроки значительно выше, нежели по тем продукта, которые предоставляются на срок свыше 5 лет.

Заимодавцы отвечают на это тем, что любой кредит на короткий срок несет в себе больше рисков по его выплате. При данном оформлении кредитных средств банк не требует от заемщика полного пакета документов и гарантий. К тому же, взять деньги на короткий срок могут любые физические лица, требования для которых минимальны. От этого ставка по займу становится выше.

Виды краткосрочных кредитов

Есть много различных видов займов, предоставляемых на короткие сроки. Однако, наиболее известными из них являются:

- Овердрафт. Считается распространённым не только в России, но и за границей. Данный вид кредитования предусматривает заключение между сторонами специализированного договора. Клиент, оформивший овердрафт, вправе в пределах лимита уходить в минусы, то есть расходовать предоставленные банком средства. По таким кредитам ставка небольшая, а при систематическом пополнении банковского счёта проценты пересчитываются автоматически.

- Под обеспечение оборотных средств. Этот кредит доступен только для юридических лиц. Благодаря предоставленным средствам, организации способны решить свои трудности на выгодных условиях с минимальной переплатой.

- Кредитная карта. Она считается самым востребованным видом кредитования. Физическое лицо может оформить карту в день обращения. Исходя из интересов самого клиента и его уровня надежности, банк устанавливает определенный лимит кредитования на карте, которым он может пользоваться в течение 3-5 лет. При своевременной выплате всех ежемесячных платежей и поддержании хорошей кредитной истории, банк со временем увеличивает лимит средств на карте.

Почему банковские кредиты выгоднее?

Сегодня стало популярным брать деньги в долг до зарплаты в микрофинансовых организациях. Опытные специалисты советуют физическим и юридическим лицам обращаться в такие компании только при экстренных случаях. Дело в том, что, пользуясь заемными средствами МФО, клиент выплачивает достаточно высокие проценты, хотя срок кредитования ограничен в 1-2 месяца. В отличие от микрокредитов, заемные средства от банков предоставляются на более выгодных условиях.

Почему нужно иметь кредитную карту?

На сегодняшний день расчёты наличными становятся неактуальными, поскольку многие из них осуществляется в электронном виде. Электронный способ оплаты используется не только при осуществлении серьезных денежных операций, но и в повседневной жизни. Каждый человек имеет возможность пользоваться кредитной картой в любом из магазинов, либо оплачивать различные услуги на дому.

Преимуществом является то, что в конце каждого месяца человек может проанализировать наибольшую статью своих расходов и принять меры по сокращению семейного бюджета. Вдобавок, любая карта защищена от мошеннических действий.

Важно! Многие кредиторы разрабатывают различные скидки на товары и услуги при оплате кредитными картами.

Указание краткосрочных кредитов в отчетности предприятия

Сегодня все коммерческие организации осуществляют свою деятельность за счет того, что им предоставляются долгосрочные, а также краткосрочные займы. Это необходимо для предприятий, иначе им просто не хватит средств для дальнейшего развития своего бизнеса, закупки товаров и своевременных расчетов по налоговым платежам и перед поставщиками.

Кредиты краткосрочного вида в бухгалтерском балансе предприятия относятся к ликвидным средствам. Данная строка баланса характеризует организацию, с точки зрения её отличной платежеспособности. Учет таких кредитов необходимо осуществлять, опираясь на законодательные документы органов власти. Это даст возможность юридическим организациям своевременно оплачивать задолженности и правильно сдавать ежегодную отчетность. Юридическое лицо, которое ежемесячно расплачивается по взятому займу, будет интересно не только кредитным учреждениям, но и инвесторам.

Особенности долгосрочных кредитов и займов

Денежные средства, выдаваемые кредитором под проценты сроком на 3 и более лет, относятся к долгосрочным кредитам. Заключая договор, клиент обязуется осуществлять возврат денежных средств в полном объеме в течение указанного в договоре срока. Как правило, долгосрочные ссуды банк выдает на конкретные цели, например, на покупку недвижимости, развитие бизнеса и другое. Это значит, что оформлять подобные кредиты на мелкие покупки будет нецелесообразно.

Основными отличиями долгосрочного кредитования от краткосрочного является наличие обеспечения, а также страхования. Банк представляет подобные требования, поскольку несет риск за возврат выданных заемных средств на длительный срок.

Важно! Получить кредитные средства на длительный срок может только заемщик с положительной кредитной историей.

Преимущества и недостатки долгосрочных кредитов

Рассмотрим плюсы потребительских кредитов, оформляемых на продолжительный период времени:

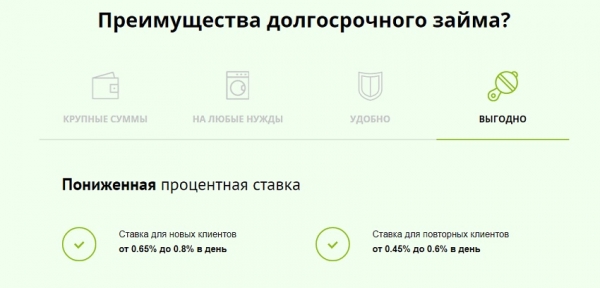

- Приемлемые условия с минимальной переплатой. Банк предоставляет возможности клиенту оплачивать небольшие ежемесячные платежи в течение всего срока действия договора. В случае оформления долгосрочного кредита под обеспечение процентная ставка будет ещё ниже.

- Наличие возможностей пользования займом, исходя из потребностей клиента. В интересы банка входит не только выдать денежные средства клиенту на длительный срок, но и получать дополнительные доходы в течение данного периода за второстепенные операции. Например, заемщик может использовать кредитные средства для оплаты жилищно-коммунальных услуг или осуществлять переводы с комиссией.

- Наличие возможности для юридического лица открыть собственный бизнес, купить активы.

К отрицательным сторонам долгосрочных кредитов относят:

- Долгое и сложное оформление. Поскольку долгосрочные кредиты относятся к целевым ссудам, клиент обязан предоставить в банк полный перечень документов, включая бумаги на подтверждение целей взятия денежных средств. Вдобавок, заемщик должен предоставить справку о доходах.

- Наличие поручителя, залога и страховки. Акцентируйте внимание на том, что банк имеет право выдать денежные средства только при наличии двух видов обеспечений.

- Строгие требования к клиенту. Их наличие обусловлено тем, что в течение жизни у клиента могут возникнуть любые трудные ситуации, которые станут причиной невыплаты кредита.

Разновидности финансирования

Условным образом, все долгосрочные кредиты делятся на:

- ипотеки;

- инвестиционные ссуды;

- займы на приобретение авто или рефинансирование всех действующих кредитов в других банках.

Рассмотрим каждый вид кредита отдельно:

- Кредит на приобретение жилья выдается на длительный срок — от 15 до 30 лет. Квартира или дом, приобретаемый в ипотеку, считается залоговым имуществом, пока клиент не рассчитается за кредит полностью.

- Инвестиционный долгосрочный займ предназначен для выдачи денежных средств на развитие бизнеса, осуществления больших партий закупок товаров и материалов для предприятий. Стоит отметить, что банковские структуры в этом направлении выдают минимальное количество кредитов. При положительном одобрении сотрудничества банков с такими компаниями, последние должны вести рентабельную деятельность. У таких компаний не должно быть проблем с законом. Также требуется наличие белой заработной платы и отсутствие задолженностей перед государственным бюджетом. Залоговым объектом может стать ликвидное имущество, автотранспортные средства и другое. Но юридическое лицо при оформлении такого займа несет значительные расходы на страховку и обслуживание счета.

- Займ, который выдается на покупку автомобиля, называется автокредит. Его могут получить физические лица в возрасте от 18 лет. При желании клиента приобрести автомобиль с автосалона, договор будет заключаться сроком на 10 лет. При данной ситуации заемщик обязан выплатить банку первоначальный взнос в размере, указанным тарифным планом. Приобретённый автомобиль будет являться залогом.

- В перечень долгосрочных кредитов также входит рефинансирование. Его сущность заключается в выдаче денежных средств клиенту на погашение кредитов в сторонних банках и микрокредитных организациях. Подобный кредит выдается сроком на 5 лет. При наличии обеспечения, срок кредитования может быть увеличен. По условиям рефинансирования, банковская организация самостоятельно перечисляет денежные средства во все сторонние банки с кредитного счёта клиента.

Все кредиты различаются между собой условиями и сроком. Займы, предоставляемые физическим лицам сроком менее 3 лет, не предусматривают жестких требований кредитования. По ним клиент может получить сумму до 100 000 рублей.

Если клиенту требуется большая сумма, то он может обратиться за выдачей долгосрочного кредита. В этом случае он предусматривает более жесткие требования выдачи, а также сбор всех необходимых документов и оплату страхования. При своевременном внесении оплаты по займу, физическое и юридическое лицо может рассчитывать на дальнейшее сотрудничество с банковской структурой на лояльных условиях.

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день