На основании действующего законодательства выделяют два вида предоставления заемных средств: на основании договора займа и путем кредитования. В отличие от кредита, выдать который правомочна только лицензированная организация, займ может быть взят и у физического лица. Кроме того, по договору любого займа могут отсутствовать проценты, а его предметом могут быть не только деньги, но и различные предметы. Важно знать, как указывать займы и кредиты в бухгалтерском учете.

Основные законодательные нормы

Обеспечить грамотный учет кредитов и займов поможет ряд нормативных документов, активно применяемых в бухгалтерском учете. В их перечень входят:

- план счетов учета деятельности организации;

- ПБУ 15/2008 «Учет расходов по займам/кредитам»;

- ПБУ 10/99 «Расходы организации»;

- ПБУ 23/2011 «Отчет о расходах денежных средств»;

- ПБУ 4/99 «Бухгалтерская отчетность организации»;

- приказ Минфина РФ, регламентирующий бухгалтерскую отчетность организаций.

Следует понимать, что деятельность бухгалтера в отношении заемных средств состоит из проводки по счетам трех видов бухгалтерских операций:

- получение привлеченных средств;

- начисление по ним положенных процентов;

- возврат заемных (кредитных) средств.

Все сведения со счетов переносятся в отчетную документацию.

Виды займов

Ведение учета любых займов в немалой степени зависит от срока использования заемщиков полученных денежных или товарных средств.

Расчеты по краткосрочным (полученным на срок меньше года) кредитам и займам производятся по счету 66. Для долгосрочных обязательств применяют счет 67. В ситуации, если долгосрочные займы подлежат погашению в период меньше года, то их в обязательном порядке следует перенести на счет 66.

Для грамотного учета займов при ведении отчетной бухгалтерской документации следует использовать аналитику по:

- видам привлеченных средств;

- источникам поступления средств;

- основным и дополнительным затратам.

При этом в перечень основных затрат включают как сами проценты, так и разницу курса по ним. В список дополнительных затрат вносят оплату услуг эксперта, расходы на налоги, сборы, оплату связи и канцелярских принадлежностей.

Получение средств

Любое поступление финансовых средств является фактическим пополнением активов. Следовательно, и отражается эта операция на активных счетах для учета. Пополнение отражается по дебету.

Одновременно, исходя из условий договора, возникает краткосрочное или долгосрочное обязательство. Срок обязательства ограничен календарным годом. Данное обязательство пополняет пассив, что находит отражение по кредиту счетов для учета расходов.

Соответствующая бухгалтерская запись отражает:

- сумму привлеченных средств (дебет 50, 51, 52, 55);

- получение привлеченных средств с указанием сроков выплаты долга (кредит 66/67).

Если заемный объект носит товарный характер, по дебету используется учетный счет соответствующих активов:

- материалы 10;

- товары 41;

- основные средства 08 с переходом на 01.

Важно! Учет займов в товарной форме в бухгалтерском учете предполагает начисление НДС, поскольку передача любых предметов в собственность фактически означает их реализацию.

Допускается возмещение НДС из бюджетных средств. Для этого в обязательном порядке необходимо выполнение определенных требований:

- Заемщик выплачивает НДС. Предмет займа получен для выполнения деятельности, облагаемой этим налогом. Это вполне возможно при совмещении налоговых режимов.

- Учет займов выполнен соответствующим образом.

- Наличие оригинала бланка счета-фактуры на предоставление займа.

В бухгалтерии будет отражено:

- получение товарного займа или кредита (дебет 07, 10, 15, 21 / кредит 66/67);

- внесение НДС (дебет 19 / кредит 66/67);

- компенсацию НДС из бюджетных средств (дебет 68 / кредит 19).

Учет всех расходов по привлеченным средствам

Любые расходные операции по привлеченным со стороны средствам в первую очередь включают начисление обязательных процентов. При работе с ними надо соблюдать определенные условия.

Операции по начислению и оплате процентов представляют собой два разных действия. При условии любого варианта погашения (в том числе и единовременного по окончании срока) проценты следует начислять каждый месяц. Здесь работает основной принцип начисления, который обязывает начислять расходы в тот срок, к которому они привязаны. Месяц представляет собой самый короткий отчетный отрезок. Соответственно, расходы надо привязать к этому месяцу.

Исключение составляют организации с упрощенной схемой учета и особым кассовым вариантом фиксации расходов, который позволяет отразить расходы уже после произведенной оплаты.

Учет начисляемых процентов по займам могут выполнять, взяв за основу реальное количество дней, входящих в период использования привлеченных средств. При этом не учитывают день получения данных средств, а считают день выплаты.

Тип самих проводок будет связан с видом назначения займа. Важно, что кредит в любом случае отмечается как 66 или 67, а вот указание дебета потребует аналитического подхода:

- Привлечение финансов для наращивания активов предполагает удорожание данных активов (кредит 08), что отражает аккумуляцию процентов в основных вложениях.

- В иных случаях проводка будет стандартной: дебет счета 91-2.

При этом упрощенная схема бухгалтерского учета позволяет не применять такой порядок, а отнести проценты к смете прочих расходов без счетов 08.

Важно, что на расчет процентов никакого влияния не оказывает характер (материальный или финансовый) привлеченных средств. В обоих случаях отметки бухгалтера не будут отличаться.

При оплате процентов одновременно осуществляется вывод денежных средств и ликвидация задолженности по фактическому кредиту 66 или 67.

Размер суммы в строчке не всегда равен расходу за взятый отчетный месяц. При длительном сроке погашения потребуется суммировать все проценты по фактическому кредиту 66/67. Во избежание ошибочного сложения с суммой самого долга необходимо создать для процентов свой субсчет.

Например, можно открыть отдельные субсчета:

- 01-05 для суммы самого займа;

- 02-04 непосредственно для процентов.

Важные уточнения по НДС

При работе в обязательном порядке необходимо помнить несколько важных правил:

- Во всех случаях, когда предметом займа являются денежные средства либо ценные бумаги, не возникает платежных обязанностей по НДС у заемщика с процентных выплат.

- В ситуациях, когда предмет займа имеет натуральную (товарную) форму, но начисление процентов выполняется в денежных суммах, не возникает объекта налогообложения.

- При условии, что проценты, как и сам объект займа, носят натуральный (не в виде денежной суммы) характер, заемщик в обязательном порядке выплачивает НДС. Соответственно, при передаче дополнительных натуральных активов необходимо оформить бланк счета-фактуры. Основанием возникновения этого обязательства служит признание продажи данного имущества. На основании этого заимодавец обретает право на предъявление вычета.

В отчетных записях это следует отобразить так:

- дебет 66(67), кредит 90-1 (91-1) продажная стоимость дополнительного имущества, переданная в уплату процентов с отображением оплаты задолженности по процентам;

- дебет 90-3 (91-2), кредит 68 сумма по предыдущей операции в процентном соотношении и начисление НДС;

- дебет 90-2 (91-2), кредит 41 (43, 07, 10) балансовая стоимость дополнительно переданного имущества и списание соответствующих активов.

Возвращение привлеченных средств

При выплате заемных (кредитных) задолженностей соответствующая отчетная запись бухгалтера будет выглядеть так: дебет 66 (67), кредит 50 (51, 52, 55). Отображается величина суммы непосредственно самого долга, прописанная в договоре, и возврат займа или кредита.

В том случае, когда предметом займа были не денежные средства, а какое-либо материальное имущество, отображение операции будет выглядеть иначе. Снова появляется НДС, поскольку заемщик передает заимодавцу в собственность некое имущество. Данная операция становится реализацией, и требует начисления НДС.

Данный момент необходимо отобразить в бухгалтерских проводках:

- дебет 66 (67), кредит 90-1 (91-10) с указанием суммы по основному долгу и обозначение возврата натурального (товарного) займа;

- дебет 90-3 (91-2), кредит 68 сумма предыдущей записи в процентном соотношении с обозначением начисления НДС;

- дебет 90-2 (91-2), кредит 41 (43, 10, 07) отражение балансовой стоимости переданных активов с параллельным списанием активов, предназначенных для погашения основного долга.

Отражение в документации

Операции с привлеченными активами влияют на структурирование всей документации. Но при составлении отчета о движениях капитала они находят косвенное отражение через фактический убыток (или нераспределенную прибыль).

Требуется более подробно изучить три важных документа.

Баланс

Здесь следует отобразить остатки привлеченных средств в двух строках:

- краткосрочные обязательства 1510;

- долгосрочное погашение 1410.

Указывается сама сумма долга и проценты, которые начислены.

Необходимо не забывать о схеме переноса денежных средств. Этот прием используют в ситуациях, когда до конца срока погашения суммы по займу или кредиту остается менее года.

Производится следующая запись: дебет 67, кредит 68. Остаток самой суммы долга с переносом долгосрочных кредитных средств в категорию краткосрочных обязательств. Соответственно, производится перенос суммы задолженности в балансе (с 1410 сточки на 1510).

Важно! Нужно помнить о том, что проценты, начисленные к выплате в ближайший год по долгосрочным платежам, всегда должны быть указаны в строчке 1510.

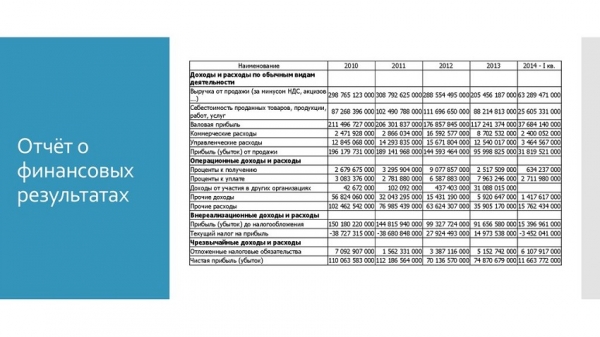

Отчет о финансовых итогах

Документ содержит строку 2330, которая необходима для отображения процентов, предназначенных к погашению. Она служит для указания оборотов за отчетный период, взятых из строчек «дебет 91-2, кредит 66 (67)».

При этом проценты, начисленные на основные активы, в этой строке не указывают. Происходит это потому, что они не отображаются в категории иных расходов. Для них предназначены в балансе строчки от 1110 до 1160.

Эти балансовые статьи предназначены для учета:

- нематериальных активов;

- основных средств;

- итогов любых разработок либо исследований.

Отчет о перемещении денежных средств

В этом отчетном документе движение заемных средств отражается в трех типах операций и четырех строчках.

Здесь находят свое отражение:

- текущие выплаты (4123), связанные с выплатой процентов, не вошедших в счет 08 (не обращенных на основные активы);

- специальные выплаты (4224), обусловленные процентами по кредитам для формирования инвестиционного актива;

- поступления (4311), отражающие получение основной заемной суммы;

- платежи (4323), связанные с переводом самой суммы задолженности по кредитным обязательствам.

Ответственное и грамотное ведение отчетности является залогом успешной деятельности любого предприятия.

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день