В процессе осуществления предпринимательской деятельности организация может столкнуться с проблемой нехватки финансов на осуществление своих нужд. При данных условиях ей приходится занимать деньги у других коммерческих фирм либо у своих учредителей. Займы могут быть выданы в пользование на процентных условиях или без них. Важно знать, как оформлять проводки по займу от учредителя в 1С 8.3.

Учет процентных и беспроцентных займов

Займы, оформленные на условиях выплаты дополнительного дохода или без него, учитываются различными способами. При оформлении процентного кредита компания несёт расходы. В отличие от неё, основатель фирмы получает доход. Размер затрат на выплату процентных комиссий снижает величину прибыли заемщика, потому её можно отнести к внереализационным расходам. Для юридического лица проценты выступают доходной частью, потому их облагают НДФЛ по ставке 13%. Удержание и оплату обязательных платежей осуществляет налоговый агент (заемщик).

Когда компания оформляет беспроцентный займ, нет доходной и расходной части.

Отражение краткосрочных кредитов

Множество коммерческих фирм пользуются кредитами и займами, которые следует правильно отражать в бухгалтерской программе 1С:Бухгалтерия предприятия. Эти средства нельзя учесть, как доход, поскольку организация несёт ежемесячные расходы на погашение данных кредитных ресурсов. При этом, выплата займа снижает величину дохода, с которого взимается налоговый взнос.

Вместе с тем, нужно правильно рассчитать долю процента для перевода в банковскую организацию. Для достоверности учета в 1С следует владеть информацией о сумме, ежемесячных процентных начислениях, а также окончательной дате перечисления финансов.

Регистрация займа в программе происходит по документу «Поступление на расчетный счет». В нем также нужно заполнить все обязательные поля:

- тип операции — Получение кредита в банке;

- графа плательщик — указываем наименование банка, где были оформлены кредитные средства;

- договор — создается заранее либо в процессе формирования данных в электронном виде. В этом случае необходимо перейти с табличной формы в перечень договоров и кликнуть на кнопку «Создать». После этого сформируется новый договор. В соответствующем окне документа указываем цифры 66.01.

Получение займа под проценты

Рассмотрим простой пример. Коммерческая фирма оформила 200 000 рублей у учредителя Салимгареева Вячеслава Яковлевича. По условиям, деньги были выданы под 8% годовых. Период возврата составляет 12 месяцев.

Требуется отразить соответствующие проводки принятия займа и расчет процентов. Помимо этого, нужно достоверно показать удержание НДФЛ, оплаты ежемесячных вознаграждений и долга.

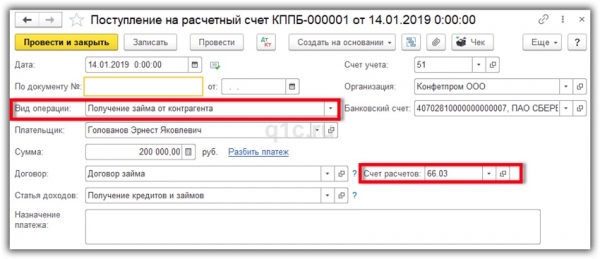

Если фирма взяла деньги на определённых требованиях, в 1С 8.3 бухгалтер должен сформировать расчетное поручение. В первую очередь, выбираем раздел «Получение займа от контрагента». В появившемся окошке требуется занести актуальные сведения:

- наименование организации и соответствующая дата;

- имя организатора, выдавшего деньги;

- общая величина займа.

Важно! Отразить сведения требуется с помощью счёта расчетов 66.03, потому что в приведенной ситуации займ был взят на краткосрочное время.

Далее приведена бухгалтерская запись: Дт 51 Кт 66.03 (в коммерческую фирму зачислены кредитные средства).

По кредиту отражается величина общего долга компании перед соответствующим лицом. Оформление средств на личные нужды доступно для фирмы наличным способом получения. В такой ситуации делается электронный документ в 1С 8.3 «Поступление наличных». Для этого выбираем пункт «Получение займа от контрагента».

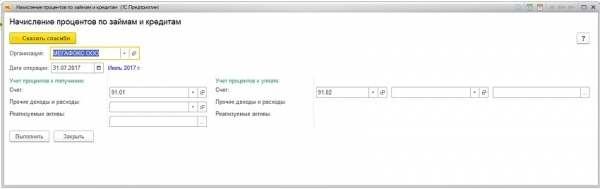

Расчет и начисление процентов по займу

Единой документации для расчёта процентных начислений нет. По этой причине допускается создать только ручную запись:

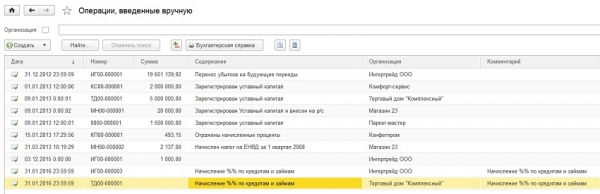

- переходим в пункт Операции, далее Бухгалтерский учет — Операции, введенные вручную.

- далее кликаем мышкой «Создать».

- Приведем необходимую бухгалтерскую проводку: Дт 91.02 Кт 66.04, на сумму процентных расходов за период месяца.

Важно! Кредит отражает проценты, рассчитанные для уплаты за 30 дней. Необходимо указать учредителя и договор.

Аналогичным способом будет производиться расчет доходов за остальные периоды. По общим начислениям необходимо выполнить своевременное удержание НДФЛ с физического лица по ставке 13% годовых. В этом случае создадим операцию вручную с использованием проводки: Дт 66.04 Кт 68.01 на сумму НДФЛ с учредителя.

Эту запись бухгалтер должен вводить каждый месяц.

Вместе с тем, для отражения налога на доходы физических лиц в бухгалтерской отчетности требуется создать электронный документ «Операция учета НДФЛ»:

- Находясь в меню «Зарплата и кадры», переходим в «НДФЛ — Все документы по НДФЛ»;

- Нажимаем «Операция учета НДФЛ».

В электронной форме необходимо указать сведения о доходах, а также суммах исчисленного и удержанного налога на доходы физических лиц. Подобный документ следует создавать в последующих месяцах.

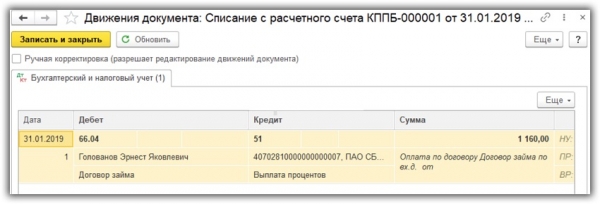

Перечисление процентов учредителю

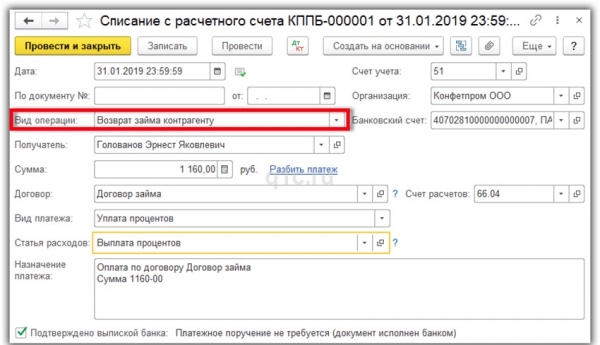

Для возврата юридическому лицу денег, которые ему причитаются, требуется создать поручение «Списание с расчетного счета». При этом должна использоваться ссылка «Возврат займа контрагенту».

В отчетной форме следует указать:

- как называется сама компания (выбираем из списка);

- физическое или юридическое лицо, которое основало фирму;

- номер договора;

- доходная процентная часть за минусом исчисленного НДФЛ.

Провести сведения в таблице можно так: Дт 66.04 Кт 51 на суммы выплаты по договору займа. По дебету отражены погашенные расходы перед компанией.

В последующих месяцах проценты выплачиваются таким же способом. Любое из действий должно выполняться строго в указанные сроки.

Возврат суммы займа

По окончании кредитного периода следует перечислить сумму основного долга учредителю в полном объеме. В этих целях важно сделать документ в программе 1С 8.3 «Списание с расчетного счета».

При заполнении документа прописываем:

- название организации, дату составления;

- компанию-учредителя и номер договора;

- размер основного долга;

- в графе Вид платежа выбираем «Погашение долга».

Приведем актуальную проводку: Дт 66.03 Кт 51 на сумму погашенного основного долга. По дебету счета отражается выплаченный заем перед учредителем.

Оформление в 1С беспроцентного займа

Рассмотрим простой пример. Учредитель Иванов Павел Владимирович выдал коммерческой организации ссуду без процентов на сумму 100 000 рублей сроком на 1 год.

При данной ситуации необходимо отразить в программе 1С 8.3 лишь две операции: факт получения заемных средств и последующего их возврата.

Получение займа от учредителя

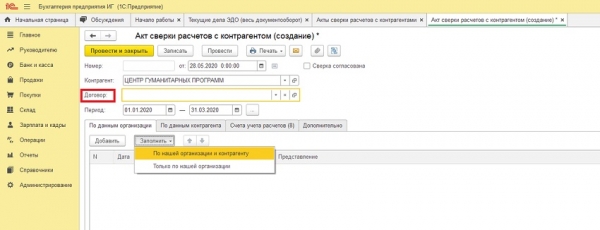

После принятия денежных средств компанией, бухгалтер должен оформить операцию аналогично, как прописано в предыдущем разделе. В программе требуется создать электронную операцию поступления средств. В документе «Поступление на расчетный счет» указывается следующая информация:

- наименование организации;

- ФИО заимодавца;

- вид операции «Получение займа от контрагента»;

- затем кликаем мышкой на кнопку «Добавить»;

- в появившейся табличной части указываем договор и актуальную статью доходов, к примеру, «Получение кредита»;

- далее прописываем вручную полученную сумму;

- счет расчетов 66.03, если заем был выдан на короткий период времени.

Чтобы завершить начатую операцию, необходимо нажать кнопку «Провести и закрыть». Составим бухгалтерскую проводку: Дт 51 Кт 66.03 получена сумма займа на расчетный счет.

Возврат долга учредителю

Для отражения операции по возврату долга требуется создать документ «Списание с расчетного счета». В нем указываем следующую информацию:

- название компании;

- наименование заимодавца;

- вид операции «Возврат займа контрагенту»;

- затем нажимаем кнопку «Добавить»;

- в открытой табличке следует указать Вид платежа «Погашение долга», а также важную информацию по договорным обязательствам;

- в программе следует выбрать из списка статью расходов «Возврат займа»;

- в нужном окне указывается размер средств к возврату;

- счета расчетов 66.03.

Для окончания работы и сохранения информации нажимаем кнопку «Провести и закрыть». В этом случае перечисление заемных средств в 1С 8.3 оформлено правильно.

Проводка в документе: Дт 66.03 Кт 51 на долю выплаченных денег по беспроцентному договору.

Способы проверки взаиморасчетов с учредителями

Для уточнения взаимных расчетов допускается сделать формирование отчёта под названием «Оборотно-сальдовая ведомость по счету».

Для того чтобы увидеть, какая сумма вознаграждения начислялась и выплачивалась за определённый временный промежуток, следует внести счет 66.04. По кредиту данного счета отражена величина средств, причитающаяся к оплате. И наоборот, дебет формирует выплаченную долю дохода.

Чтобы наглядно посмотреть все проведенные в программе записи по выплатам организации с разными учредителями, следует выбрать субсчет 03. Отчёты ведомости разрешено формировать как по каждому контрагенту в совокупности, а также в настройках выставлять конкретное юридическое лицо.

Специалист должен осуществлять всю работу правильно, не допускать ошибок в проводках. Проверку платежей допустимо производить за любой период путем фильтрации данных по дате или другим параметрам. Также важно актуализировать свежую версию программы для скорости выполнения операций. При выявлении несовпадений нужно заниматься поиском возможных расхождений и вносить корректировки.

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день