Учет налогов на прибыль по займам и кредитам актуален практически для каждой организации. В соответствии с законодательством, налог на прибыль должен уменьшаться за счет выплаченных процентов по договорам займа. Но если компания, наоборот, выдавала займ и за счет этого получала прибыль в виде процентов, налог увеличивается.

Особенности начисления процентов за кредит

До 2015 года действовало важное правило. Была специально установленная сумма от полученных «заемных» процентов, которая должна была включаться в расходы. Сейчас все немного изменилось, и стали действовать следующие правила:

- Отсутствует фиксированная сумма от начисленных процентов при определении налога на прибыль. Исключение составляют контролируемые сделки.

- Нормирование используется в отношении тех займов, которые в соответствии с НК РФ были признаны контролируемыми сделками.

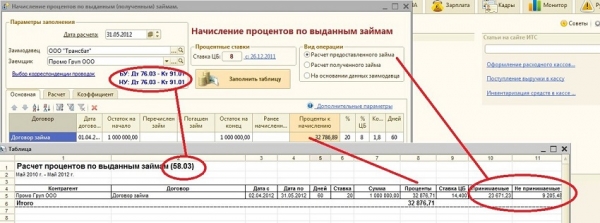

На сегодняшний день существует несколько принципов для расчета и учета процентов:

- Учетный, согласно которому все процентные ставки должны учитываться отдельно от суммы основного долга.

- Суммовой. В данном случае при исчислении налога на прибыль проценты отражаются в том количестве, в котором указаны в договоре. Это будет за исключением случаев, когда займ признан контролируемой сделкой.

- Расчетный. Согласно этому принципу, для всех займов и кредитов существует формула, по ней следует определять величину тех процентов, которые можно включить в расходы.

Контролируемые проценты

К особенностям налогового нормирования процентом можно отнести:

- Двухстороннее действие. Нужно помнить, что нормированию подлежат как процентные расходы заемщика, так и доходы по процентам кредитора.

- Безопасные интервалы ставок. Любые проценты, полученные в такие интервалы, должны быть полностью включены налоговые расходы. Такие интервалы обозначены в п. 1.2 ст. 269 НК РФ. Начиная с 2020 года, все проценты по рублевым займам от контролируемых сделок рассчитываются одинаково — по 75-125% ставки Центробанка.

Интервальное правило имеет ряд особенностей:

- Если ставка больше минимума интервала, то доход от процентных ставок исчисляется по фактической ставке.

- Если ставка меньше максимума, то расход исчисляется по фактической ставке.

- Если ставка вышла за интервал, применяются методы ценообразования.

Начиная с 2017 года, стало больше случаев, когда задолженность признают контролируемой. Ко всем имеющимся до этого случаям добавились следующие:

- Если доля участия фирмы более 25%.

- Если участие иностранной компании в налогоплательщике идет через какие-то другие организации, но при условии, что доля участия в тех организациях более 50%.

Для того чтобы проценты по займу были признаны неконтролируемыми, нужно:

- Сопоставить сумму займа с собственным капиталом организации.

- Произвести расчет максимальных процентных ставок, применяя коэффициент капитализации.

- Если превышения нет, то применить фактическую ставку.

Сделки признаются контролируемыми в следующих случаях:

- Если в сделке участвовало взаимозависимое лицо и, если по таким сделкам годовой доход превысил 1 миллиард рублей.

- Если в сделке участвовало взаимозависимое лицо, работающее по УСН и, если доход превысил в год 60 миллионов рублей.

- Если взаимозависимое лицо, участвующее в сделке, работает по ЕСХН или по ЕНВД и при этом годовой доход был более 100 миллионов.

- Любые сделки с компаниями из офшоров при годовом доходе от 60 миллионов.

Сделка не может быть неконтролируемой в таких случаях:

- Если обе стороны сделки — российские компании (и при этом не банки), при этом были предоставлены поручительства.

- Если обе стороны сделки зарегистрированы либо проживают на территории Российской Федерации.

Если по каким-то параметрам выходит, что сделка относится к контролируемым, налогоплательщик обязан проверить соответствие применяемой ставки рыночной.

Нормирование процентов

Если компания получила займ от своего сотрудника или любого другого физического лица, то в договоре должны быть прописаны процентные ставки. Они являются оплатой за использование заемной суммы. В таких случаях компании могут включать все проценты в налоговые суммы, никаких ограничений для этого по неконтролируемым сделкам нет.

Вместе с этим заемщик обязан начислить и удержать подоходный налог. Все проценты заемщик должен пересылать кредитору уже за вычетом НДФЛ. Отчисления в бюджет заемщик производит в сроки, указанные в налоговом кодексе. Весь доход от процентов и уплату налогов за него заемщик должен указывать в отчетах и в налоговом регистре.

Если же оговорено, что физическое лицо будет получать проценты не деньгами, то НДФЛ будет начисляться на все доходы, выплачиваемые компанией-заемщиком. Если заемщик не имеет никакой возможности удержать НДФЛ, то он должен оповестить об этом налоговый орган и своего кредитора.

Если займ брали на приобретение инвестиционного актива, то все проценты по займу включаются в пункт внереализационные расходы. Разницы при этом нет — обычный это актив или инвестиционный. Цена инвестиционного актива имеет свойство увеличиваться на сумму процентов (но при условии, что в создании актива использовались заемные средства).

Важно! Если заемные средства были потрачены на выплаты дивидендов, проценты также могут быть включены в расходы.

«Натуральные» проценты

Проценты могут выплачиваться не только в денежном выражении. Займ может выдаваться в натуральной форме и для выплат могут быть использованы любые материальные ценности — товары, продукция и прочее. Даже если такой займ был оформлен, в договоре все равно должен быть указан способ выплаты процентов. Сроки по выплате процентных ставок за займ в натуральной форме те же самые, что и по обычным займам.

Начисление процентов заимодавцу на УСН

Если физическое лицо, являющееся учредителем, желает взять у компании, работающей по УСН, процентный займ, то действуют следующие правила:

- В соглашении указываются правила уплаты процентов. Если условий по процентам нет, то заемщик обязуется платить их каждый месяц до того момента, как выплатит долг в полном объеме.

- Очень удобна для всех, работающих по УСН, выплата всей суммы процентов. Это связано с тем, что все процентные доходы следует фиксировать для налогового органа. Делается это на ту дату, когда они фактически поступают в кассу компании или на ее расчетный счет. Для бухгалтерии это не играет важной роли, так как в бухучете начисление процентов вместе с доходом должно отображаться каждый месяц.

- НДФЛ уплачивается и с материальной выгоды от экономии на процентах. Это касается только случаев, когда договорная ставка меньше 2/3 ставки рефинансирования ЦБ. Такие расчеты должны выполняться в последний день месяца на протяжении всего периода использования заемных средств.

Налоговые обязательства при предоставлении займа

Любой договор займа — это соглашение сторон о том, что заемщку предоставляются деньги или любое ценное имущество, а он точно в срок обязуется вернуть долг. При заключении таких договоров без процентных начислений возникают следующие налоговые обязательства:

- НДС. Здесь огромное значение имеет, в каком виде выдавался займ. Необходимость уплачивать НДС не возникает, если займ выдавался в деньгах. Это связано с тем, что в данном случае отсутствует переход права собственности. Здесь даже не требуется составления счет-фактуры. Если же займ был предоставлен в виде вещи, то освобождения от НДС не предусматривается. Кредитор в течение 5 дней с момента передачи вещей должен отправить клиенту счет с выделенным НДС. Таким образом получается, что при выдаче займа не в деньгах НДС исчисляется уже в момент передачи имущества.

- Налог на прибыль. Любое имущество, переданное по договору займа, не может быть включено в состав расходов при налогообложении прибыли.

- Страховые взносы. Никаких страховых взносов по займам не предусматривается. Это в равной мере касается пенсионных, медицинских и социальных страховых взносов, а также тех, которые числятся, как взносы за травматизм.

Займы, предусматривающие начисление процентов, имеют такие отличия:

- Они не облагаются НДС.

- Проценты по займу идут в пункт «внереализационные доходы».

- НДФЛ платится, если физлицо получает выгоду при экономии на процентах.

- Страховые взносы не платятся и в этом случае.

Физические лица

Если физическое лицо предоставило организации займ и получает от этого доход в виде процентов, то это является объектом налогообложения. Деньги необязательно должны быть перечислены лично самому лицу, выдавшему займ. Это могут быть расчетные счета любых субъектов, на которых укажет лицо, выдавшее займ. В любом случае, это будет считаться уплатой процентов.

Важно! В соответствии с действующим российским законодательством, любые доходы физических лиц облагаются налогом в размере 13%. Если проценты выплачиваются физическому лицу, не являющемуся резидентом РФ, то размер налога возрастает до 30%.

Налог должны удерживать и уплачивать те организации, которые брали займ у физического лица и которые выплачивает проценты. Таким образом, физическое лицо, выдавшее займ, уже ничего делать не должно — налог считается удержанным.

Производить удержание налога — это прямая обязанность той организации, которая брала займ. Она выступает в качестве налогового агента. Если отсутствует возможность удержать нужную сумму НДФЛ, налоговый агент обязан уведомить письменно налоговый орган. В этих случаях обычно удержание НДФЛ занимается сам налогоплательщик.

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день