Так уж сложилось в человеческой истории и жизни, что среди первоначальных потребностей, без которых не может обойтись ни одна семья — это свое собственное жилье или дом. Давно прошли те времена, когда можно было довольствоваться приспособленной для проживания пещерой, бамбуковым шалашом или ярангой. Человеку 21 века требуется, как минимум, комфортное жилье со всеми мыслимыми удобствами, чтобы полноценно существовать, работать и отдыхать.

Для этих целей люди используют множество вариантов — кто — то годами копит на дом своей мечты, кому — то посчастливилось унаследовать квартиру от своих родителей, бабушек и дедушек. Но все же большинство граждан по — прежнему вынуждено использовать кредит или ипотеку, как единственно возможный способ решить свою насущную жилищную проблему.

Все было бы идеально и прекрасно с получением кредита на приобретение жилья, если бы все заемщики были одинаково дисциплинированными в погашении своих долгов, и не было всех тех рисков, с которыми сопряжена жизнь любого простого человека — болезни, безработица, стихийные бедствия и экономические кризисы. Банки, как кредитные организации, заинтересованы в первую очередь в том, чтобы получить свою гарантированную прибыль с наименьшим риском. Поэтому они в качестве своих приоритетов выбирают работу с надежными заемщиками, способными вовремя погашать кредиты и платить проценты.

А как быть тем, кто уже имеет кредиты, или они не погашены и тем более — если имеются просроченные долги, т.е. если, говоря современным языком, у него кредитная история оставляет желать лучшего?

Дадут ли ипотеку с плохой кредитной историей

Вопреки бытующему среди большинства мнению, банки не сильно заинтересованы в том, чтобы отсечь от своих услуг большое количество клиентов, создав жесткие условия отбора, выдавая кредиты только самым платежеспособным. Напротив, в условиях жесткой конкуренции на рынке кредитования все банки ведут настоящую битву за каждого клиента, чтобы получить с него какую — либо прибыль. Тоже самое касается и ипотечного кредитования, когда у разных банков имеются свои критерии отбора заемщиков для получения ипотечных займов. Тем не менее, следует знать о некоторых моментах, которые могут затруднить получение кредита по приобретению жилья с тем, чтобы потом грамотно выстроить свою стратегию или тактику взаимодействия с кредитной организацией.

Причины отказа в выдаче ипотеки

Итак, помимо трех главных причин, по — которым банки стараются не выдавать ипотечные займы – это отсутствие определенного уровня заработка, состояние здоровья и наличие какого — либо имущества. Следует обратить внимание на важные факторы, которые могут затруднить банку принять решение в пользу ипотечного заемщика:

- отсутствие кредитной истории. Т.е. по сути, получается так, что если человек ни разу не брал кредита, вообще и нигде, имеет нулевую кредитную историю, то он автоматически попадает, по мнению банка, в группу риска ненадежных заемщиков. Это давно сложившаяся мировая практика, так как банк просто пока не знает, что ждать от такого клиента;

- довольно часты случаи, когда заемщик по каким – то, пусть даже объективным причинам, задерживает расчеты с банками по текущим кредитным платежам, иными словами — допускает просрочку таких платежей. Это очень не любят банки и часто отказывают таким заемщикам при получении долгосрочных кредитов, в том числе и по ипотеке;

- если заемщик, претендующий на ипотечный займ, до этого часто получал кредиты, причем менял для этого банки, то это наводит на подозрение, что таким образом клиент старался каким — то образом «запутать» свою кредитную историю, либо он получал немало отказов от других кредитных организаций;

- отсутствие значительного остатка средств на кредитной карте клиента, либо перед тем как обратиться в банк за кредитом, он снял с нее значительную сумму денег, оставив на карте почти нулевой баланс;

- клиент нередко прибегает к досрочному погашению займов, что заставляет любой банк относиться к нему с осторожностью, так как есть риск не до получения прибыли от претендующего на ипотеку клиента.

- у будущего клиента есть непогашенные кредиты, в том числе и в других банках, пусть даже это будут небольшие потребительские займы;

- Кроме этих основных критериев отбора банками заемщиков для ипотеки, также не будет лишним напомнить, что банки проверяют потенциальных клиентов по займам на то — есть ли у них непогашенная судимость (особенно по экономическим преступлениям, типа мошенничество). Интересуются — есть ли у них задолженность по налогам, административным штрафам, алиментам и не находится ли их будущий клиент на стадии банкротства физического лица и не имеет ли он уже такой статус (статус банкрота, присвоенный по решению суда, длится не менее 5 лет).

Как видно, перечень риск — факторов, по которым банк определяет возможность выдачи ипотечного кредита, довольно внушителен, содержателен. Прежде чем обращаться в банк за подобным займом настоятельно рекомендуется внимательно проанализировать все финансовые кредитные операции за прошедшие несколько лет с тем, чтобы определить свои шансы и состояние кредитной истории. В крайнем случае можно сделать запрос в Бюро кредитных историй и узнать точно каково ее состояние.

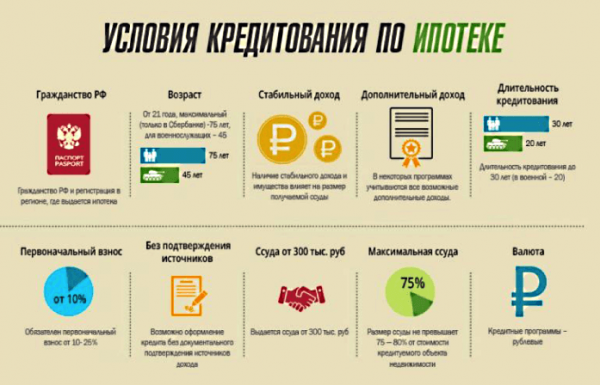

Условия получения ипотеки

Если в результате такого анализа обнаружены явные проблемы в КИ, мало способствующие тому, чтобы получить ипотечный кредит в общем порядке, то следует рассчитывать на то, что банк при первичном обращении предложит следующие условия ипотечного займа:

- Высокую ставку процента по кредиту, а также сокращенный период всего займа.

- Первоначальный взнос тоже может быть увеличен в среднем на 10 – 15% по сравнению с обычной ставкой ипотечного займа.

- Предложит внести в качестве гарантийного обеспечения какое — либо ценное имущество, т.е. предоставить внушительный залог, покрывающий, как минимум 70% всей суммы предполагаемого ипотечного кредита.

- Обеспечить со стороны заемщика поручительство лиц, имеющих либо солидную кредитную историю, либо способные внести в качестве залога ценное имущество или активы.

- Застраховать кредитное соглашение (договор) по более высокой ставке страхования.

Т.е. даже при некоторых сложностях с КИ все же есть вполне реальный шанс у заемщика получить ипотечный займ, правда на несколько более жестких условиях.

Как исправить плохую кредитную историю

Для того чтобы нейтрализовать, либо как — то частично исправить свою кредитную историю, заемщику можно предпринять несколько несложных шагов:

- постараться ликвидировать кредиты, по которым есть просроченные платежи, либо полностью погасить задолженность по текущим платежам. При этом нужно понимать, что в этом случае должно пройти достаточно времени, чтобы подобные шаги были отображены в кредитной истории. База данных по КИ обновляется с некоторой периодичностью (не чаще чем один раз в месяц);

- если нет вообще кредитной истории, то можно, как самый простой вариант, открыть кредитную карту и совершить пару — тройку покупок в кредит (по овердрафту, например) со своевременным погашением задолженности;

- представить банку документы, подтверждающие высокий уровень доходов. Кроме зарплаты по официальному месту трудоустройства также можно предложить банку выписки со своих банковских счетов (или другие финансовые платежные документы), где видно, что клиент получает доходы, например, в виде арендной платы от недвижимости, финансовых операций на финансовых рынках (дивиденды по акциям), либо доходы от предпринимательской деятельности. Такая открытость снимет у банка беспокойство по поводу способности заемщика по ипотеке оплачивать кредиты вовремя и в полной мере.

В дополнение к этому можно использовать в качестве обеспечения ипотечного кредита имущество своих ближайших родственников (естественно при их полном и письменном согласии, заверенном нотариально).

Список банков, предоставляющих ипотеку гражданам с плохой кредитной историей

Не все банки горят желанием получить прибыль любыми способами, в том числе и с заемщиками, имеющими высокий профиль риска, т.е. с плохой КИ.

Тем не менее, есть ряд российских банков, которые охотно работают с подобной целевой группой клиентов – заемщиков по ипотеке. Как правило, это не только небольшие банки регионального уровня, но и ряд известных крупных банков. Такими банками могут быть, например:

- ПАО Газпромбанк

- ПАО Внешторгбанк – ВТБ (бывший ВТБ24)

- ПАО Абсолют Банк

- ПАО Генбанк

- ПАО Кредо-финанс

- ПАО Промсвязь Банк

- ПАО Россельхозбанк

- ПАО Связьбанк

Если говорить о таком банке, как ПАО Сбербанк, то и там тоже работают с клиентами, входящими в группу риска по кредитной истории. Но при этом придется изрядно постараться заемщику в сборе документов и страхованию кредитного договора, а также придется смириться с тем, что получить ипотечный займ можно будет только на довольно жестких условиях.

Отзывы клиентов, имеющих плохую кредитную историю

Для того чтобы во всей полноте понять ситуацию с ипотечными займами для тех у кого имеется плохая кредитная история, весьма полезным будет узнать опыт тех, кто уже прошел подобные процедуры.

Как правило, подобные многочисленные отзывы сводятся к следующим определениям:

- Займы по плохой КИ банки все же дают, но в большинстве случаев требуется предоставить дополнительный залог.

- Банки требуют представить документы обо всех видах получаемых заемщиком доходов, включая и членов его семьи.

- Банки стараются застраховать подобные кредитные договоры через дружественные им страховые компании, с весьма солидными страховыми взносами.

Также, исходя из анализа большинства отзывов клиентов (в том числе и в социальных сетях), практически все банки заемщикам с проблемными КИ, всегда предлагают ипотечные займы по ставкам, как минимум, на 10% выше, чем по обычным стандартным условиям.

Ипотека с плохой кредитной историей без первоначального взноса

Если имеется плохая КИ, и также совсем нет денег на первоначальный взнос, а ипотечный кредит хочется получить, то у такого заемщика есть следующие варианты:

- Предоставить в качестве залога по кредиту либо ту недвижимость, которую предполагается приобрести на заемные деньги, либо предоставить в качестве залога другую недвижимость, в том числе и ту, в которой он проживает.

- Если первоначальный взнос соглашается внести поручитель по займу.

- Если заемщик в качестве гарантии по ипотечному кредиту готов предоставить любое другое имущество, которое банк может принять в качестве обеспечения – например, автотранспорт, катера, яхты, частные самолеты и вертолеты, ценные бумаги, драгоценные металлы в сертифицированных слитках, и даже предметы антиквариата.

В некоторых случаях, если заемщик в банке, в котором он намерен получить ипотечный займ, имеет счет или депозит, достаточный для покрытия первоначального взноса, то банк может пойти на принятие решения по выдаче такому заемщику ипотечного кредита, даже с проблемной кредитной историей.

Можно ли получить ипотеку, если кредитная история жены или мужа испорчена

По смыслу имеющегося законодательства (а именно — Гражданский Кодекс РФ) ни близкие родственники, ни дети, ни жена, ни муж не несут солидарной (субсидиарной) ответственности по займам и кредитам, полученным другим человеком.

Солидарная ответственность наступает только в отношении тех лиц, которые либо подписывали совместный кредитный договор с банком, либо выступали поручителем. В других случаях солидарная ответственность не наступает ни при каких условиях и степени родства.

Получение военной ипотеки с плохой КИ

Получение военной ипотеки с плохой КИ в отечественной кредитной бизнес — практике относится к особым случаям, так как:

- Во – первых, не все банки имеют доступ к рынку кредитования военнослужащих. С полным списком банков и прочих кредитных организаций, которые непосредственно работают по обслуживанию военнослужащих и приравненных к ним гражданских лиц, можно ознакомиться на сайте Министерства обороны РФ.

- Во — вторых, частичным гарантом по всем гражданским правовым сделкам военнослужащих выступает государство в лице Министерства обороны, либо других силовых ведомств РФ.

Не смотря на такую сильную поддержку со стороны оборонного ведомства, все же банки могут, если не отказать полностью в выдаче ипотечного займа военнослужащему, то, во всяком случае, потребует от МО дополнительных гарантий (как поручителя). В некоторых случаях, банки предложат такому военному заемщику внести повышенный первоначальный взнос в размере не менее 20% от всей суммы ипотечного займа, или же согласиться оплачивать повышенные проценты по ипотечному кредиту.

В качестве заключения остается только добавить, что условия предоставления ипотечного займа зависят не только от кредитной истории, но и от того какие отношения у человека с обществом — его социального статуса, какие отношения и имеются ли конфликты с законом, равно как и от его личных семейных обстоятельств (многодетные семьи).

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день

Самые интересные полезные советы и новости Интересные полезные советы и новости на каждый день